එංගලන්තය සහ ඇමෙරිකාව ඇතුළු සංවර්ධිත රටවල හට ගත් 2007/09 ගෝලීය මූල්ය අර්බුදය පිළිබඳ ව එංගලන්තයේ කේම්බ්රිජ් විශ්ව විද්යාලයේ පැවති විද්වත් සම්මන්ත්රණයකට සහභාගී වූ එලිසබත් රැජින විසින් එහි සිටි මහාචාර්ය වරුන්ගෙන් විමසුවේ " අර්බුදය එන බව නොදැක්කේ ඇයි ද?" යන්නය. ඊට වගකිව යුතු පිළිතුරක් දීමට එහි සිටි සම්භාවනීය මහාචාර්ය වරුන්ට නොහැකි වූ බැවින් එය අධ්යනය කොට වාර්තා කිරීම සඳහා ආර්ථික පර්යේෂණ කණ්ඩායමක් පත් කරන ලදි. එබැවින්, එම ප්රශ්නයම ශ්රී ලංකාවේ රාජ්ය බලධාරීන්ගෙන් ද ඇසීමේ අසාධාරණයක් නොමැත.

ඊට හේතුව, මේ දිනවල පොදුජනතාව මුහුණ දෙන ඓතිහාසික ආර්ථික අර්බුදය පිළිබඳ ව අදාළ රාජ්ය අධිකාරීන් සහ විවිධ විද්වත් පිරිස් විසින් විවිධ පුද්ගලයන්ට සහ රජයන්ට දොස් පැවරීම යි. සමහරු 1977 සිට අනුගමනය කළ විවෘත ආර්ථික ප්රතිපත්තියට ද, තවත් සමහරු පසුගිය රජයට ද දොස් පැවරේ. එම පිරිස් අතර ආර්ථික අර්බුදය කලින් හඳුනා ගෙන, එය වැලැක්වීමට ක්රියා කළ යුතුව තිබූ රාජ්ය නිලධාරීන් සහ දේශපාලන නායකයන් ද සිටිති.

ශ්රී ලංකාවේ ආර්ථික ප්රතිපත්ති නීති සමුදාය දෙස බලන විට, අදාළ අධිකාරීන් විසින් ඒවා නිසි ලෙස ක්රියාත්මක කළේ නම්, මෙවැනි ආර්ථික අර්බුදයක් ඇති විය නොහැකිය. මෙම ආර්ථික අර්බුදය මුදල් අර්බුදයක් තුළින් හට ගෙන ඇති බැවින්, එවැනි අර්බුදයන් කලින් හඳුනා ගෙන, එය වැලැක්වීමේ ප්රතිපත්ති ගැනීමේ අධිකාරිය පවතිනේ මහ බැංකුව වෙත ය. එයට, මුදල් මණ්ඩලය සහ මහ බැංකු ඉහළ නිලධාරීන් කිහිප දෙනෙකු අයත් වෙයි. මුදල් නීති පනත අනුව මහ බැංකුවේ අරමුණු වන්නේ ආර්ථිකයේ නිෂ්පාදන සම්පත් උපයෝජනයට සහ ප්රවර්ධනයට උපකාරී වන ලෙස, රටේ ආර්ථික සහ මිල ස්ථායිතාවය සහ මූල්ය පද්ධති ස්ථායිතාවය පවත්වා ගෙන යාම වන අතර ඊට අවශ්ය තොරතුරු රැස් කිරීම, පර්යේෂණ කිරීම සහ ප්රතිපත්ති ගැනීම සඳහා පුළුල් නීතිමය බලතල මහ බැංකුවට ලබා දී ඇත.

එහෙත්, වත්මන් පොදුජන ජීවිතය සහ ආර්ථිකය දෙස බලන විට, 2021 වසර ආරම්භයේ සිට එම සියළු ස්ථායිතාවයන් බිඳී ගොස් ඇති බව දැක්වීමට ආර්ථික විද්යා දැනුම අවශ්ය නොවේ. ඒ බව 8% ඉක්මවූ ආර්ථික සංකෝචනය, 65% ඉක්මවූ අධිඋද්ධමනය, 80% ඉක්මවූ මුදල් අවප්රමාණය (විනිමය අනුපාතයේ ඉහළ යාම), නිල ද්රවශීල විදේශ සංචිතය ශුන්යයට කඩා වැටීම, නිල බැංකු පද්ධතිය තුළ පවතින උග්ර විදේශ මුදල් හිඟය, ඒ හේතු කොට දැඩි ආනයන සිමා කිරීම, රාජ්ය විදේශ ණය පැහැර හැරීම සහ 30% ඉක්මවූ රාජ්ය ණය පොලී අනුපාතයන්ගෙන් මැනවින් පෙනේ. මෙම තත්ත්වය රට සහ ආර්ථිකය බංකොලොත්වීම ලෙස ද සැලකේ.

එබැවින්, මෙම ලිපියේ අරමුණ වනුයේ මෙම අර්බුදය එන බව කලින්ම දැන ගැනීමට ඕනෑ තරම් පූර්ව සංඥා දත්ත මහ බැංකු මුදල් මණ්ඩලය සහ ඉහළ නිලධාරීන් වෙත පැවති බවත්, එහෙත්, අර්බුදය වැලැක්වීමට නිසි ප්රතිපත්ති මහ බැංකුව විසින් ගෙන නොමැති බවත් හෙළි කිරීම යි. එසේම, දැනට අර්බුදය තවත් නරක අතට පත් වෙමින් පැවතිය ද, මහ බැංකුව විසින් නව්ය ප්රතිපත්ති ගැනීමක් තවමත් සිදු නොකරන බවත් පැහැදිලිව දැකිය හැකිය.

ආර්ථිකයක ක්රියාත්මක ව්යුහය කෙටියෙන්

නූතන මුදල් ආර්ථිකයන්හි භාණ්ඩ හා සේවා නිෂ්පාදන ක්රියාවලිය (නිෂ්පාදනය සහ උපයෝජනය) සිදු වනුයේ මහ බැංකු මූල්ය ප්රතිපත්තිය යටතේ නියාමනය සහ පාලනය කෙරෙන ආර්ථිකයේ මූල්ය අංශයේ උපකාරය මත ය. එසේම, ආර්ථිකය විවෘත එකක් නම්, එහි දේශීය මූල්ය සහ රටේ ගෙවුම් ශේෂ ගනුදෙනු හරහා ජනිත වන විදේශ මූල්ය අතර නිරන්තර අන්තර් සබඳතාවක් පවතී. එබැවින්, මහ බැංකු මූල්ය වත්කම් සහ වගකීම් වෙනස් වීම් සහ එමගින් රටෙහි දේශීය මූල්ය සහ විදේශීය මූල්ය වෙළෙඳපොළවල් කෙරෙහි ඇති කෙරෙන බලපෑම යනු ආර්ථිකයෙහි සෞඛ්ය තත්ත්වය පිළිබඳ වූ රුධිර පරීක්ෂණ ප්රතිඵල ලෙස සැලකිය හැකිය.

උදාහරණ ලෙස මහ බැංකුව විසින් තම විදේශ වගකීම් ඉක්මවා විදේශ වත්කම් මිල දී ගනී නම්, එම වත්කම් අත් කර ගැනීම සඳහා මුදල් මුද්රණය කෙරේ. එම මුද්රිත මුදල් ප්රමාණය මහ බැංකුව විසින් තම දේශීය වත්කම් අළෙවි කිරීම හරහා නැවත තමා වෙතට අවශෝෂණය කර නොගනී නම්, දේශීය මූල්ය වෙළෙඳපොළේ ද්රවශීලතාවය හෙවත් අරමුදල් සැපයුම ඉහළ ගොස් පොලී අනුපාතයන් පහළ යනු ඇත. එසේම, මහ බැංකුව සතු විදේශ වත්කම් ඉහළ යාම තුළින් විනිමය අනුපාතයේ අවප්රමාණය පාලනය කර ගැනීමට හැකියාව ලැබේ. මෙම දේශීය සහ විදේශීය මූල්ය වෙනස් වීම් තුළින් විවිධ වෙළෙඳපොළවල් හරහා යම් කලපමාවක් තුළ ආර්ථිකයේ නිෂ්පාදන ක්රියාවලියේ ද වෙනස් වීම් හෝ ප්රතික්රියාවන් රාශියක් හට ගැනේ.

එහෙත්, ආර්ථිකය වර්ධනය සහ ස්ථායිකරණය කිරීමේ ඉලක්කයන් අනුව මහ බැංකු වත්කම් සහ වගකීම් පිළිබඳ මූල්ය ක්රියාකාරකම් පාලනය කිරීමට යොදා ගත හැකි සම්මත ගණිත සුත්රයක් හෝ මාදිලියක් නොමැත. එබැවින්, අවශ්ය විට ප්රතිපත්ති ගැනීම සඳහා මහ බැංකුවට තම මූල්ය ක්රියාකාරකම් සහ එමගින් ක්ෂණිකව හට ගන්නා ආර්ථික ප්රතිඵල පිළිබඳ වන විශ්වාසනීය දත්ත කට්ටලයක් ආර්ථිකයේ කාර්යසාධනය දක්වන පූර්ව සඥාවන් ලෙස භාවිතා කිරීමට සිදු වෙයි.

ඉතා කෙටි කාල පමාවක් තුළ නිරන්තරයෙන් ලැබෙන ප්රධාන දත්ත කට්ටලය පහත දැක්වෙයි. මෙම දත්ත දෛනික, සති සහ මාසික පදනමක් මත මහ බැංකු වෙබ් අඩවි ප්රකාශනයන් හරහා මහජනතාවට ද නිකුත් කෙරේ. මහ බැංකු මුදල් මණ්ඩලය සහ ඉහළ නිලධාරීන් වෙත මීට වඩා විස්තීර්ණ දත්ත සහ පූර්ව සංඥා පද්ධතියක් පැවතිය ද, ආර්ථිකයේ සෞඛ්ය උපණතිය අවබෝධ කර ගැනීමට මෙම ප්රධාන දත්ත කට්ටලය පමණක් ප්රමාණවත් ය.

විදේශීය මූල්ය වෙළෙඳපොළ දත්ත

- විදුලි පණිවුඩ පැවරුම් සඳහා වූ වාණිජ බැංකු දෛනික විනිමය අනුපාතයන්. මෙමගින්, රටතුල විදේශීය මූල්ය වෙළෙඳපොළේ ප්රවණතාවය පෙන්වයි.

- නිල විදේශ වත්කම් සංචිතය. මෙය මහ බැංකු මුදල් මුද්රණයේ ප්රධාන මූලයක් වන අතර ආර්ථිකයේ විදේශ ගෙවුම් පියවීමට සහ විනිමය අනුපාතය පාලනය කිරීමට මහ බැංකුවට ඇති හැකියාව ද පෙන්වයි. මෙහි දෛනික දත්ත මහ බැංකුව වෙත පවතී.

- මාසික සමස්ත ගෙවුම් ශේෂය. මෙමගින් මහ බැංකුව විසින් තම විදේශ සංචිතය හරහා මූල්යකරණය කරන ලද ගෙවුම් ශේෂය ද, ඒ හේතු කොට සිදු වූ මහ බැංකුවේ ශුද්ධ විදේශ සංචිතයේ වෙනස් වීම සහ එහි ප්රතිඵලයක් ලෙස සිදු වූ මුදල් මුද්රණය ද පෙන්වයි.

- මාසික වෙළෙඳ ශේෂය, විදේශ රැකියා ප්රේෂණ සහ රජයට ලැබුණ දළ විදේශ මුදල් ප්රමාණය. මේවා සමස්ත ගෙවුම් ශේෂය, විදේශ සංචිතය සහ විනිමය අනුපාතය තීරණය වීම කෙරෙහි බලපාන ප්රධාන ගෙවුම් ශේෂ ගනුදෙනු සංරචකයන් ලෙස සැලකේ.

දේශීය මූල්ය වෙළෙඳපොළ දත්ත

- ප්රතිපත්ති පොලී අනුපාතයන් (නි.තැ.ප.අනුපාතය සහ නි.ණ.ප.අනුපාතය) සහ එම අනුපාතයන් මත මහ බැංකුව සමඟ කෙරෙන දෛනික බැංකු ගනුදෙනු පරිමාවන්. මෙමගින්, ප්රතිපත්ති පොලී අනුපාතයන් පවත්වා ගෙන යාම සඳහා කෙරෙන එක්දින බැංකු ගනුදෙනු දැක්වෙයි.

- දෛනික අන්තර් බැංකු එක් දින හෙවත් ඒක්ෂණ ණය පොලී අනුපාතය සහ ණය ප්රමාණය. මෙමගින්, මහ බැංකු මූල්ය ප්රතිපත්තියට අනුකූල වන අන්තර් බැංකු ද්රවශීලතා තත්ත්වයන් පෙන්වයි.

- සතිපතා භාණ්ඩාගාර බිල්පත් වෙන්දේසි ඵලදා අනුපාතයන් (දින 91, දින 182 සහ දින 364) සහ වෙන්දේසිවලින් පිළි ගත් මුදල් ප්රමාණය. මෙමගින්, මූල්ය ප්රතිපත්ති දිසාව අනුව මහ බැංකුව විසින් පාලනය කිරීමට උත්සාහ කෙරෙන ඵලදා වක්රයේ ඉදිරි කොටස පෙන්වයි.

- මහ බැංකුවේ දෛනික භාණ්ඩාගාර බිල්පත් කළඹ. මෙමගින්, මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් ඍජුව මිල දී ගැනීම තුළින් කෙරෙන මුදල් මුද්රණය පෙන්වයි.

- සතිපතා බැංකු ප්රමුඛ ණය පොලී අනුපාතය. මෙය පහළ අවදානම් සහිත කෙටි කාලීන පෞද්ගලික ණය වෙළෙඳපොළ කොටසක් නියෝජනය කෙරේ.

- මාසික පාරිභෝගික උද්ධමන අනුපාතය. භාණ්ඩ හා සේවා මිල ගණන් දේශීය මුදල් ඒකක මගින් තීරණය වීමත්, භාණ්ඩ හා සේවා ඉල්ලුම සහ සැපයුම දේශීය මුදල් ගනුදෙනු හරහා සිදු වීමත් හේතු කොට, පොදු මිල මට්ටමේ ඉහළ යාම හෙවත් උද්ධමනය යනු මූල්ය සංසිද්ධියක් බව මූල්ය ආර්ථික විද්යාඥයන්ගේ විශ්වාසය යි.

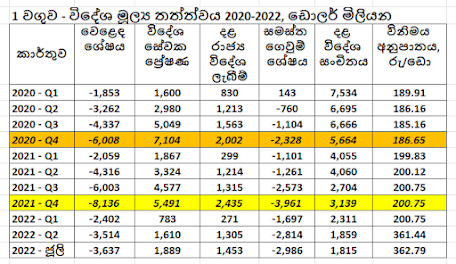

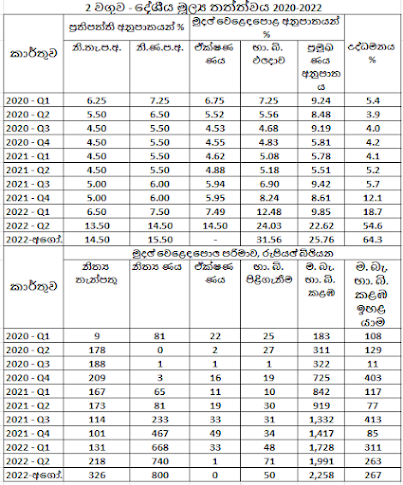

පහත වගු 1 සහ 2 මගින් ඉහත දැක්වූ දත්ත කාර්තුමය පදනමක් මත ඉදිරිපත් කෙරේ. ඒවා අදාළ පරිදි, කාර්තුව අවසාන දින හෝ අවසාන සතිය හෝ කාර්තුව තුළ එකතුව (ගෙවුම් ශේෂ දත්ත) හෝ ලෙස දැක්වෙයි.

2020/21 කාලය තුළ අර්බුදය හට ගත් ආකාරය දත්තවලින් පෙන්නුම් කළේ කෙසේ ද?

- වෙළෙඳ ශේෂය, සේවක ප්රේෂණ සහ රජයට මුදල් ලැබීම් අඛණ්ඩව අහිතකර වීම හේතු කොට ගෙවුම් ශේෂ හිඟය ඉහළ ගිය අතර මහ බැංකුව විසින් විනිමය අනුපාතය ප්රතිප්රමාණය කිරීම සහ රුපියල් 200 මට්ටමේ ස්ථාවරව තබා ගැනීම හරහා ගෙවුම් ශේෂ හිඟය (භාණ්ඩ, සේවා සහ ප්රාග්ධනය ඉවත්ව යාම) පියවීම සඳහා විදේශ සංචිතය භාවිතා ලදි. එබැවින්, 2021 වර්ෂය අවසානයේ දී විදේශ සංචිතය ඩොලර් මිලියන 3,139 දක්වා කඩා වැටින. ආර්ථිකය ඓතිහාසික අර්බුදයට සහ බංකොලොත් භාවයට ඇද දැමූ විදේශ මුදල් අර්බුදයේ මූල සාධකය මෙය යි.

- 2021 තුන්වන කාර්තුවේ සිට මූල්ය ප්රතිපත්තිය දැඩි කළ ද, මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම හරහා රජයට ද, නිත්ය ණය හරහා බැංකුවලට ද අධික ලෙස ණය සැපයීම තුළින් මුදල් මුද්රණය ද ඉහළ ගොස් ඇති අතර නිත්ය තැන්පතු පරිමාව ද පහළ ගොස් ඇත.

- නිත්ය තැන්පතු පහළ යාම සහ නිත්ය ණය ඉහළ යාම තුළින් ලද මුදල් බැංකු විසින් භාවිතා කළ ආකාරය දත්ත මගින් හෙළි නොවන අතර එවකට පෞද්ගලික ණය දීමේ අවදානම ඉහළ වූ බැවින්, එම මුදල් රාජ්ය බැංකු විසින් රජයට අත්තිකාරම් සැපයීම සඳහා භාවිතා වූ බව සැලකිය හැකිය. මෙම රාජ්ය අත්තිකාරම් සහ මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම හරහා මහ බැංකු විදේශ සංචිතයේ මුදල් තුළින් රාජ්ය විදේශ ණය සේවාකරණයට අවශ්ය ණය මැවීම සිදු වූ අතර ඊට හේතුව පෙර වර්ෂවල මෙන් රජයට ප්රමාණවත් නව විදේශ ණය නොලැබීම යි.

අර්බුදය 2022 වර්ෂයේ දී තවත් දරුණු වන බව දත්තවලින් පෙන්නුම් කරන්නේ කෙසේ ද?

- 2022 මාර්තු 7 දින විනිමය අනුපාතය පා කිරීම, අප්රේල් 8 දින සිට ප්රතිපත්ති පොලී අනුපාතයන් ඓතිහාසික ලෙස 8% කින් ඉහළ දැමීම, අප්රේල් 12 දින රාජ්ය විදේශ ණය ගෙවීම පැහැර හැරීම සහ විදේශ වෙළෙඳ සහ විනිමය පාලනයන් රැසක් පැනවීම සිදු කළ ද, ගෙවුම් ශේෂ හිඟය තවත් ඉහළ ගොස් ඇත. එබැවින්, විදේශ සංචිතය ඩොලර් මිලියන 1,859 දක්වා හීන වන ලදි.

- එහෙත්, ඩොලර් මිලියන 1,500 ක් පමණ වන අද්රවශීලී චීන විදේශ මුදල් හුවමාරු මුදල ඉවත් කළ විට, විදේශ සංචිතය 2022 ආරම්භයේ දී ඩොලර් මිලියන 1,639 සිට දෙවන කාර්තුව අවසානයේ දී ඩොලර් මිලියන 359 දක්වා කඩා වැටී ඇත. එබැවින්, 2022 පළමු භාගය තුළ ඉහළ ගිය ඩොලර් මිලියන 2,814 ක් වූ ගෙවුම් ශේෂ හිඟය, රජයට ලැබුණ විදේශීය මානුෂික ආධාර සහ ඉන්දියානු භාණ්ඩ ණය පහසුකම හරහා පියවන්නට ඇත.

- පොලී අනුපාතයන් සැලකිය යුතු ලෙස ඉහළ ගිය ද, නිත්ය තැන්පතු, නිත්ය ණය සහ මහ බැංකු භාණ්ඩාගාර බිල්පත් කළඹ වේගයෙන් ඉහළ යාම සහ ඒක්ෂණ ණය ගනුදෙනු ක්රියාකාරී නොවීම තුළින් දේශීය ආර්ථිකයෙහි සහ මූල්ය පද්ධතියෙහි පවතින දැඩි අස්ථායිතාවය විදහා දැක්වෙයි. භාණ්ඩාගාර බිල්පත් පොලී අනුපාතය 31% මට්ටමට ඉහළ යාම තුළින් රාජ්ය අංශයේ මෙන්ම පෞද්ගලික අංශයේ ද දේශීය ණය නොතිරසර භාවය පෙන්වයි.

- පොලී අනුපාතයන් අධික ලෙස ඉහළ ගිය ද, මහ බැංකුව විසින් විනිමය අනුපාත අවප්රමාණය වළක්වමින් නැවත එය මැයි මස 13 දින සිට කෘතීම ලෙස පටු කොරිඩෝවක පාලනය කිරීම සහ ආර්ථික අවපාතය හේතු කොට විදේශ මූල්ය ප්රවාහයන් තවදුරටත් අඛණ්ඩව දුර්වල වීම දැකිය හැකිය.

- විදේශ සංචිතය ශුන්යයට කඩා වැටීම, ඉහළ පොලී අනුපාතයන්, විදේශ ණය පැහැර හැරීම සහ අනෙක් වෙළෙඳපොළ පාලනයන් හේතු කොට, නිල පුරෝකතනයන් වන 8%-8.5% ක් වූ ආර්ථික සංකෝචනය/අවපාතය සහ 65% ඉක්මවන පාරිභෝගික උද්ධමනය යන දත්තවලින් පෙන්වන පරිදි ආර්ථිකයේ බංකොලොත් භාවය 2022 වර්ෂයේ දී තවත් ඉහළ යන බව ඉතා පැහැදිලි ය.

මහ බැකුවේ නිද්රාශීලී ප්රතිපත්ති දැක්ම

මේ අනුව, පූර්ව අර්බුද සංඥාවන් සහ බොහෝ දේශීය සහ ගෝලීය ප්රතිපත්ති අත්දැකීම් පැවතිය ද, රට ආර්ථික වශයෙන් බංකොලොත් වීම වැලැක්වීම සඳහා අවශ්ය ප්රතිපත්ති ගැනීමට මහ බැංකුව අසමත් වූ බවට විවාදයක් නොමැත. ඉහත දැක්වූ දත්ත මහ බැංකුවේ ජාත්යන්තරව පුහුණු කරන ලද ආර්ථික විද්යාඥයන්ට ඉංග්රීසි හෝඩියේ A, B සහ C අකුරු මෙන් ඉතා හුරු පුරුදු ඒවා වෙයි.

එසේම, මූල්ය සහ සාර්ව ආර්ථික පද්ධති අවදානම් හඳුනා ගැනීම සහ කළමනාකරණය පිළිබඳ ව මහ බැංකුවේ පවතින පුළුල් අභ්යන්තර පාලන පද්ධතියට මූල්ය ප්රතිපත්ති කමිටුව, මූල්ය ප්රතිපත්ති උපදේශන කමිටුව, මූල්ය ස්ථායිතා කමිටුව, මූල්ය ස්ථායිතා උපදේශන කමිටුව, විදේශ සංචිත කළමනාකරණ කමිටුව, දෛනික වෙළෙඳපොළ මෙහෙයවුම් කටයුතු කමිටුව, බැංකුව පුරා අවදානම් කළමනාකරණ කමිටුව, දේශීය ණය කළමනාකරණ කමිටුව, ආර්ථික පර්යේෂණ දෙපාර්තමේන්තුව, සාර්ව විචක්ෂණ ආවේක්ෂණ දෙපාර්තමේන්තුව විදේශීය මෙහෙයවුම් කටයුතු දෙපාර්තමේන්තුව, දේශීය මෙහෙයවුම් කටයුතු දෙපාර්තමේන්තුව, අවදානම් කළමනාකරණ දෙපාර්තමේන්තුව සහ නීති සහ අනුකූලතා දෙපාර්තමේන්තුව අඩංගු විය. මෙම අභ්යන්තර පාලන පද්ධතිය 2020 වර්ෂය අවසානය වන තෙක් වසර 10-15 ක පමණ කාලයක් වත්මන් මහ බැංකු අධිපතිගේ ඍජු දායකත්වය, පාලනය සහ මෙහෙයවීම යටතේ පැවතින.

එබැවින්, මෙහිදී සිදු වී ඇත්තේ පූර්ව අර්බුද සංඥාවන් නොදැකීම නොව, රාජ්ය දේශපාලනික අනුග්රහය ලැබීමේ අරමුණ මත මහ බැංකු ඉහළ නිලධාරීන් විසින් සුභවාදී ආර්ථික ආකල්ප මත අර්බුදය යථාර්ථ වාදීව කියවා නව්ය ප්රතිපත්ති ගැනීමට ඉදිරිපත් නොවීම යි. ඒ බව මේ දක්වා මහ බැංකු අධිපති වරුන් සහ ඉහළ නිලධාරීන් විසින් මාධ්යය වෙත දක්වා ඇති අදහස්වලින් මනාව පැහැදිලි වෙයි.

එසේම, වත්මන් මහ බැංකු අධිපති විසින් උද්ධමන උපරිම වීමේ මට්ටම, IMF බේරුම් පැකේජය, රාජ්ය ණය ප්රතිව්යුහගත කිරීම සහ උද්ධමනය පාලනය කිරීම සඳහා සමස්ත ඉල්ලුම පහළ දැමීම පිණිස තවත් ආර්ථිකය හැකිලවීම පිළිබඳ ව සමාජ මාධ්ය කතිකාවත් හරහා විවිධ පුරෝකතනයන් සහ මහජන අවදානම් සඥාවන් ප්රකාශ කරමින් තවත් දුක් විඳීමට සුදානම් වන ලෙස පොදුජනයාට දැනුම් දෙමින් සිටින අතර ආර්ථිකය පිළිබඳව මුදල් මණ්ඩලය සැහැල්ලුවෙන් පසු වන බව පෙනේ.

උදාහරණ ලෙස ආර්ථිකයේ ආංශීය පදනමක් මත බැංකු ණය බෙදා හැරීමේ අධිකාරිය මහ බැංකුව වුව ද, ජාතියේ කොඳු නාරටිය වන මෙවර වී අස්වැන්න මිල දී ගැනීම සඳහා රාජ්ය බැංකුවලින් රජයට ණය නොලැබීම හේතු කොට ගොවීන් සහ සහල් පාරිභෝගිකයන් වින්දිතයන් වී ඇත.

එබැවින්, ඉහත දැක්වූ දත්ත සහ දැනට පාලනයෙන් පිට පවතින දශක හතරක ඉහළම ගෝලීය උද්ධමන පීඩනය මැද ලෙබනනය, පකිස්ථානය සහ සිම්බාබ්වේ වැනි ශ්රී ලංකාව මෙන් අර්බුදයට ලක් වී ඇති රටවල වත්මන් ප්රවණතාවයන් දෙස බලන විට වත්මන් අර්බුදයේ රුදුරැම බලපෑම ඉදිරියේ දී දරන්නට වන බව නොරහසකි.

රජය වෙත කෙරෙන කාරුණික උපදේශය

ශ්රී ලංකාවේ මහජනයාට වඩාත් වාසිදායක ලෙස මහ බැංකු මූල්ය ප්රතිපත්තිය ක්රියාත්මක කිරීම පිළිබඳ ව මහ බැංකුව වෙත විධානයන් නිකුත් කිරීමේ අධිකාරිය මුදල් ඇමති වෙත පවතින බැවින්, ආර්ථික අර්බුදය වැලැක්වීම සඳහා මහ බැංකුව විසින් නිසි ප්රතිපත්ති නොගැනීමේ වරදට මුදල් ඇමති වරයා වෙත ද වගකීමක් පවතී.

එබැවින්, වත්මන් මුදල් ඇමති වරයා විසින් වහාම කළ යුත්තේ, ආර්ථික අර්බුදය නිරාකරණ විශේෂ පනතක් පාර්ලිමේන්තුව හරහා සම්මත කොට, ඒ අනුව දේශීය සම්පත් කාර්යක්ෂම ලෙස උපයෝජනය තුළින් ආර්ථික අර්බුදයෙන් ගොඩ ඒම සඳහා පවතින ආර්ථික නීති ව්යුහය අභිමවා ගොස් අදාළ රාජ්ය ආයතන, රාජ්ය නිලධාරීන් සහ ප්රධාන පෞද්ගලික ව්යාපාරික ආයතන වෙත ක්රියාකාරී කාර්යසාධන ඉලක්කයන් පැවරීම යි.

මෙහිදී විශේෂ අවධානය යොමු කළ යුත්තේ, ආර්ථිකයේ මූල්ය සහ මූර්ත සැපයුම් අවහිරතාවන් ඉවත් කොට නිෂ්පාදන ක්රියාවලිය කඩිනමින් උත්තේජනය කිරීම යි. එය රාජ්ය නිලධාරීන් විසින් සකසන නව චක්රලේඛනයන්ගෙන් අපේක්ෂා කළ නොහැකිය. ඒ බව වත්මන් වී අස්වැන්න මිල දී ගැනීමට මුදල් සපයා ගැනීමට රජයට නොහැකි වීම තුළින් මනාව පැහැදිලි වෙයි.

මීට උදාහරණ ලෙස ඇමෙරිකාවේ කෙයාස් පනත සහ උද්ධමනය පහළ දැමීමේ පනත, බ්රිතාන්යයේ උද්ධමනය පාලනය කිරීම සඳහා රාජ්ය මූල්ය විනය නොව ආර්ථික වර්ධනය ඉලක්ක කෙරෙන රාජ්ය මූල්ය උත්තේජනයන් සැපයෙන අතුරු/කුඩා අයවැය සහ 2020 දී යුරෝපයේ අයවැය/ණය නීති අත්හිටුවීම 2023 වර්ෂයට ද බලාත්මක කිරීමේ යෝජනාව දැක්විය හැකිය. බ්රිතාන්ය මුදල් ඇමති වරයා පත් වූ විගස මුදල් ලේකම්ගේ සේවය අවසන් කොට නව ලේකම් වරයෙකු පත් කිරීමට ක්රියා කළ අතර ඊට හේතුව ලෙස දැක්වූයේ තමාට අවශ්ය රාජ්ය මුදල් අවකාශය නොව කඩිනම් ආර්ථික වර්ධන අයවැයක් ක්රියාත්මක කිරීමට දක්ෂ මුදල් ලේකම් වරයෙකු බව යි. එසේම, යුක්රේන යුද්ධයට චෝදනා කිරීම නවතා තම උද්ධමන පාලන වගකීම ඉටු කරන ලෙස එංගලන්ත මහ බැංකුවට ද අනතුරු හඟවන ලදි.

එබැවින්, ඉක්මන් ආර්ථික ප්රසාරණයක් නොමැතිව මෙම ආර්ථික අර්බුදයෙන් ගොඩ ඒමට ශ්රී ලංකාවට නොහැකි බව සරල කරුණකි. එසේ නොමැතිව අර්බුදයට වගකිව යුතු නිලධාරීන් එම තනතුරුවල රඳවා ගැනීම, කිසිම පළපුරුද්දක් නොමැති උපදේශන කමිටු පත් කිරීම, විදේශ මුදල් සහ තාක්ෂණික ආධාර අයැදීම, මහ බැංකු අධිපති සහ මුදල් ලේකම්ගේ අභිමතය මත පාර්ලිමේන්තුවේ අනුමැතිය රහිතව ජාතික මූල්ය සහ රාජ්ය මූල්ය ප්රතිපත්ති ස්වාධීනත්වය කැප කරමින් IMF ගැලවුම් පැකේජයම පසුපස යාම සහ පවතින රාජ්ය අයවැය ක්රමවේදය හරහා අර්බුදය නිරාකරණය කිරීමේ දැක්මක් අනුගමනය කිරීම තුළින් සිදු වන්නේ, නව දේශීය සහ ගෝලීය භූදේශපාලනික බලපෑම් සහ ගැටුම්වලට මුහුණ දීමේ අවදානම් ඉහළ යාම යි.

මෙහිදී, එන්න එන්නම හැකිලෙන ආර්ථිකයක බදු සහ රාජ්ය සේවා මිල ගණන් ඉහළ දැමීම සහ රාජ්ය සේවා වියදම් කපා හැරීම තුළින් අර්බුදයේ බර මෙන්ම රාජ්ය තන්ත්රයේ බර ද, පොදුජනයාගේ කර මතම තබා ගෙන යාමට උත්සාහ කිරීම ප්රජාතන්ත්ර වාදයට සහ අර්බුද කළමනාකරණ ප්රතිපත්ති ක්රමවේදයට එරෙහි වීමක් වන බැවින් එහි සමාජීය ප්රතික්රියාවන් ඉතා කර්කෂක විය හැකිය.

එබැවින්, රාජ්ය තන්ත්රය මූල්යකරණය කිරීම සඳහා රජය සතු මුදල් මුද්රණ සහ ණය ගැනීමේ බලතල භාවිතා කිරීම වඩාත් පොදුජන හිතකර වෙයි. ඊට හේතුව, පවතින අර්බුදය තුළ සමස්ත නිෂ්පාදනය සහ සැපයුම ඉහළ දැමීමකින් තොරව උද්ධමනය පාලනය කිරීමට රජයට කෙසේවත් නොහැකි වීම යි.

එසේම, ආර්ථික අර්බුදය පිළිබඳ ස්වාධින විමර්ශනයක් කිරීම තව තවත් පමා වීමෙන් සිදු වනුයේ රජයට එරෙහිව නැගී එන සමාජීය අරගලයන්ට ආයුධ සැපයීම යි.

(වත්මන් ශ්රී ලංකා ඓතිහාසික ආර්ථික අර්බුදය නිරකරණයට අවශ්ය නව්ය ප්රතිපත්ති කඩිනමින් ක්රියාත්මක කිරීම පිළිබඳ ව සිදු වන කාලීන විද්වත් කතිකාවතට හුදෙක් වෘත්තීය අභිලාෂයෙන් දායක වීමේ අරමුණින් මෙම ලිපිය කෙටියෙන් සකසන ලදි.)

පි සමරසිරි

හිටපු නියෝජ්ය අධිපති, ශ්රී ලංකා මහ බැංකුව

(හිටපු බැංකු අධීක්ෂණ අධ්යක්ෂක, මහ බැංකු සහකාර අධිපති, මහ බැංකු මුදල් මණ්ඩල ලේකම්, ණය තොරතුරු කාර්යාංශයේ සභාපති, ශ්රී ලංකා ගිණුම් සහ විගණන ප්රමිති සමීක්ෂණ මණ්ඩලයේ සභාපති, ශ්රී ලංකා බැංකු කරුවන්ගේ ආයතනයේ උප සභාපති සහ සභාපති, ශ්රී ලංකා රක්ෂණ නියාමන කොමිසමේ සාමාජික, ශ්රී ලංකා විනිමය සහ සුරකුම්පත් කොමිසමේ සාමාජික සහ බැංකු සහ ආර්ථික විද්යා ග්රන්ථයන් 10 ක කතෘ)

උපුටා ගැනීම